東京都練馬区のFP(ファイナンシャルプランナー)の佐藤彰です。

ライフプランを考える際に意外と盲点になりがちな時期の1つが転職です。転職するときは転職活動に負荷がかかり、キャリアプランを考えることで頭がいっぱいになりがちです。

ただ、転職をする際に検討するときのもっと大事なことは自分が転職後にどんな生活をしていきたいか、仕事面以外の面も含めたライフプランです。ライフプランを考える上では、2つの観点での考えていくのが効果的です。

そこで、今回は転職とお金というテーマで書いてみたいと思います。

転職して収入は増えるもの?

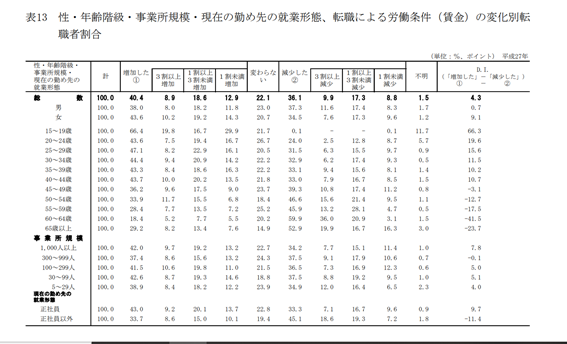

転職と収入に関しては、厚生労働省による統計データがあります。そのデータによると、転職後に賃金が「増加した」人が 40.4%、「減少した」人が 36.1%、「変わらない」が 22.1%となっています。

ただし、45 歳以上の年齢階級ではマイナスとなっており、おおむね、年齢階級が若いほど 賃金増加する人が増えています。

データとしてはやや古くコロナ後で雇用情勢も変化しているものと考えられますが、国内で人出不足が続いているのは、変わらない傾向です。ですので、求人を出している案件に関しては、大きな変化はないものと考えられます。

また、収入で見落としがちなのが福利厚生です。その福利厚生で多いのが住居手当です。こういった手当を今どれくらいもらっていて、転職したらそれらが同様にもらえるかどうかのチェックも大事です。そういう意味で、福利厚生も合わせて転職前後の給料を確認しておくとよいでしょう。

転職は収入以外の資産も気にする

転職を検討する際には給料に目が行きがちですが、それ以外も含め転職のプラス面、マイナス面の両方をしっかり把握して、本当に転職するかどうか検討することが大切です。

それは、目には見えない資産に注目することも大事です。

例えば仕事の人脈です。現在、もし大手の会社に勤務されている方であれば、ある程度勤務することで幅広い社内人脈を構築していることになります。転職すれば、その人脈がなくなります。そして、転職後は0からまた社内人脈を作っていくことになります。仕事においては、社内人脈があるから円滑に事が進む部分が多々あります。転職をすれば、それがなくなるので最初はそういう意味で苦労することが予想されます。

逆に、規模の小さい会社から大きな会社への転職する場合であれば、逆に最初は社内人脈が0でも今後勤務していくことで幅広い人脈を形成できる可能性があります。この場合は、ここも目には見えない転職のメリットでしょう。

後は仕事のスキルも見逃せないポイントです。転職をした場合の仕事内容によって今後磨いていける、新たに身につけられる仕事のスキルが変わってきます。それは、自分にとって望ましいものなのか、そうではないのか、ご自身のキャリアプランに基づいてその妥当性を判断することも重要になります。

もし、今後自分自身にとって大切だと考えるスキルを身につけていけるのであれば、短期的に収入が下がったとしても、それは許容する余地が出てきますし、そのスキルを磨いて、長期的にはさらなる収入のアップを見込んでいくことも可能になります。

転職後のライフプラン設計の注意点

次に転職後のライフプラン設計をする上での注意点についていくつか記載します。これは個々人によって違いはありますが、代表的な3点を以下記載します。

転職直後の出産は避けた方がよい

まずは女性の方向けのお話です。転職直後の出産は、育休手当がもらえない可能性があるので避けた方が無難です。

お子さんを出産される場合は、まず産休を取得することになります。こちらは取得できても、その後の育休については、労使協定により「雇用されている期間が1年未満の従業員」は対象外としている企業もあります。

転職直後に、出産や育休取得を取得する予定で転職する方は多くはないと思いますが、予定外の妊娠などもありますので、頭の片隅に置いておいた方がよい知識です。

また結婚後に非正規雇用として転職するなどという場合も同様に育休を取得できない場合があるので、注意が必要です。育休は継続的に雇用される見込みがあることが必要なので、雇用期間によっては条件を満たさないケースがあります。

転職直後の住宅ローンも注意が必要

また、転職後に住宅購入をお考えの方もいらっしゃるかもしれませんが、ここも注意を要します。

住宅購入の場合は、たいていの方は住宅ローンを組みかと思いますが、このローンの審査に転職が影響する可能性があります。

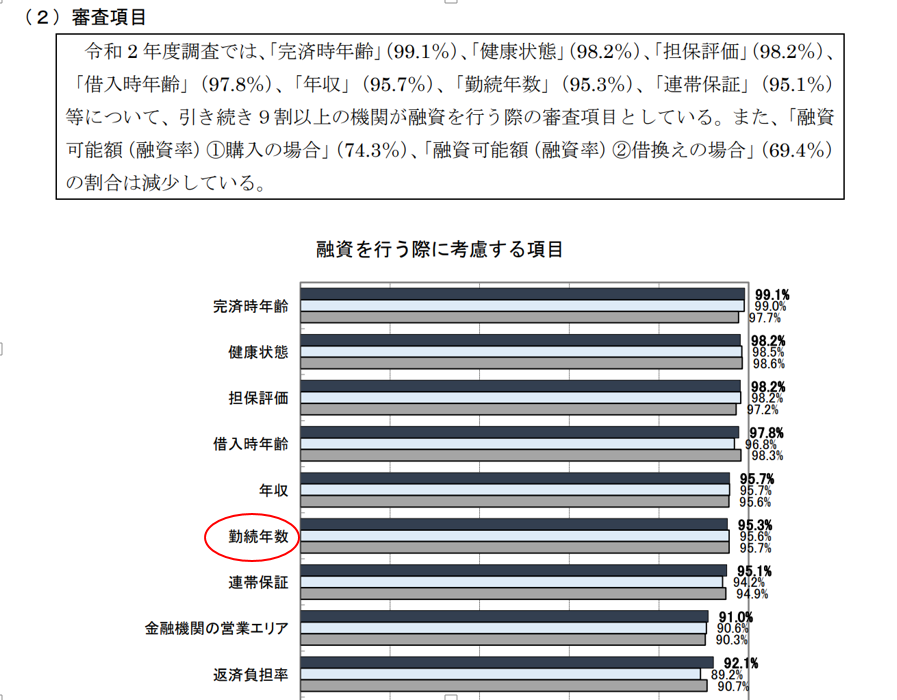

なぜならば、銀行が住宅ローンの審査をする際には、勤続年数を審査項目として掲げているケースが多いからです。

転職をすると、これが0にリセットされるため、住宅ローンの審査が厳しく可能性があります。厳密には、転職の内容によっては審査がマイナスにならないよう柔軟に対応してくれる金融機関もあるようですが、審査項目になっているため見逃すことはできません。

この点、フラット35を利用した固定金利での住宅ローンであれば、勤続年数が審査項目に入っていないため、問題がないように思えます。ただし、転職に伴って年収が下がるケースなどでは、返済負担が厳しくなるケースもあるため、全く問題がなくなるわけではないので、そこも合わせて注意する必要はあります。

退職金なども含め資産運用のプランを再確認する必要がある

企業によっては退職金制度がありますが、それが転職後にどのように変わるかの確認も必要です。

退職時の退職金が支給されるかどうか、支給されるならその金額のチェックが大切です。ただ最近は、退職金の資金を自ら資産運用する企業型確定拠出年金の導入している企業も増えているため、転職前後の企業がそのような形態を取っているかどうかも確認も重要です。

一番注意が必要なケースは、転職前の会社では企業型確定拠出年金で運用していて、転職後の会社にその制度がない場合です。

その場合は、年金の移管手続きが必要になります。その手続きを忘れて放置していると、運用資産が現金化されると同時に各種手数料負担が発生することになってしまいます。

具体的には、個人型確定拠出年金(iDeCo)に切り替えてそこで新たに運用を継続する流れになるのですが、ご自身にどんな手続きが必要かは状況によって異なります。転職前に企業型確定拠出年金を利用していた方は確定拠出年金の管理機関である以下の企業のHPで必要な手続きを確認してみてください。

まとめ

このように、転職する際は新しい仕事の収入面に目がいきがちですが、収入以外にもお金の面で様々なところで変化があります。

私自身、転職を経験しています。転職を考えるときは仕事のことを考えることで精いっぱいで、広い視野で物事を考えるのが難しいときもあるかもしれません。そして実際に転職すると、生活そのものが変化し心身ともに疲労します。

そういうときに専門家力借りるのも1つの方法です。今回は代表的なケースをいくつか書かせていただきましたが、実際には個々人によって注意する点が変わってきますので、そのような事情にも合わせてお話を伺います。ご相談をご希望の方は以下のお問い合わせからお気軽にご連絡ください。