東京都練馬区のFP(ファイナンシャルプランナー)の佐藤彰です。

FPの仕事をしているとキャッシュフロー表をよく作成する機会があります。ただ、キャッシュフロー表という言葉を聞いたことがない、あっても保険の外交員や不動産会社の営業員が作っているものくらいのイメージしかない方も少なくないのではないでしょうか?

そこで今回は、キャッシュフロー表とは何か、またその書き方などについて書いてみます。

キャッシュフロー表とはお金の健康診断書のようなもの

キャッシュフロー表とは、人生の計画をお金の面に落とした表です。毎年、勤務先等で健康診断を受診すると思います。その結果から、今の自分の健康状態、そして今後の健康状況の見通しについて把握することができます。

キャッシュフロー表についても同じです。この表を書くことで現状の資産の状況そして今後の見通しを可視化することができます。そうすることで、ライフプランの設計もしやすくなります。

なぜキャッシュフロー書く必要があるか?

キャッシュフロー表を書く理由は、自分の望むライフプランを確実に実行するためです。

資産状況のチェックというと、家計簿をつけている方なら多いかもしれません。しかし、家計簿は今の時点での家計の状況であり、それを時間軸の線で見ることはできません。

仮に今月が黒字でも年間でみれば、赤字かもしれません。また今年は黒字でも来年に大きな出費があり赤字になるかもしれません。このようなお金の出入りに関するあらゆる変動要因を時間軸に沿ってまとめることで、お金の計画について見えてくることがあります。

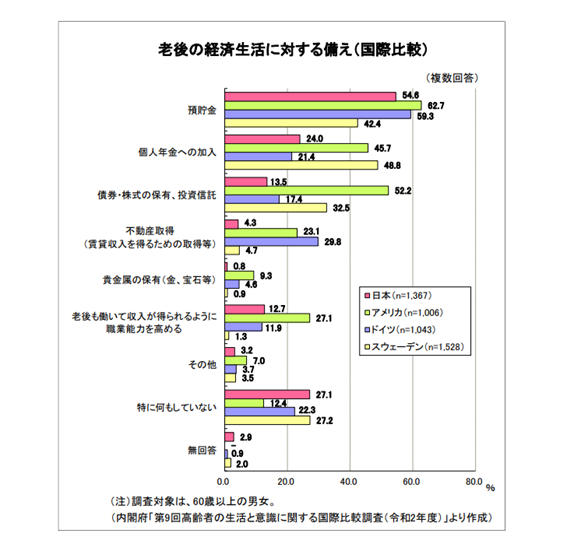

キャッシュフロー表を書かないとマスコミの情報に右往左往することになる

こういった線でお金の計画を立てていくという視点は、日本人は希薄かもしれません。この点、内閣府の「第9回高齢者の生活と意識に関する国際比較調査」を日本FP協会が図解にわかりやすくまとめた資料によると、老後の備えに関して何もしていないとの回答が欧米に比べて高く、具体的な手段を講じている人も少ないことがわかります。

数年前に「年金2000万円問題」というののが話題になりましたが、老後に必要な資金は人それぞれ異なるので、一概に2000万円だと言い切ることはできません。それにも関わらずこれだけ話題になったのは、自分自身でお金の計画を立てていないため、情報に踊らされてしまったことが要因ではないかと私は考えています。

キャッシュフロー表を作る前に考えること

それでは、キャッシュフロー表はどのように書いたらいいのでしょうか?この点、キャッシュフロー表を作る前に、まず、将来の計画(ライフイベント)を考えることが必要です。より詳細にいえば、将来の計画をお金の面で考えてみることがまず必要です。

例えば、お子さんの進学、住宅取得、車の買い替え、海外旅行などです。そして、項目をリストアップしたら、それらがいくらかかるのか調べます。

次に、毎月の収支と資産額を把握することが必要です。具体的には、一か月の収入と支出、預貯金、資産運用などの現在の資産と車や住宅のローンなどの負債の把握です。これらは何となく把握しているつもりでも、実際にリストアップしてみると思っていなかった項目が見つかることがあるので、実際に手を動かして紙などに書いてみることをおすすめします。

キャッシュフロー表の作り方

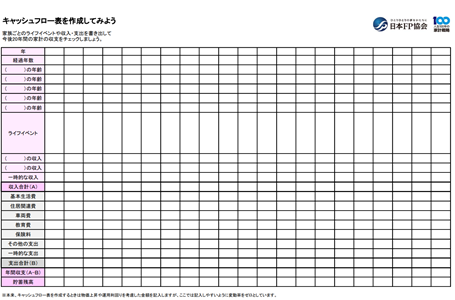

以上までできたら、実際にキャッシュフロー表に書いていきます。作成手順は以下の3ステップです。具体的な表があった方がわかりやすいので、以下、日本FP協会ホームページに掲載されているキャッシュフロー表を例に説明いきます。

家族の年齢の記載(第一ステップ)

第一に、キャッシュフロー表の「年齢」を記載します。「年齢」には、生計を同一にしている家族全員の年齢を記載します。一番左側が現在の家族の各構成員の年齢、その一つ右側が翌年度分なので、来年度のそれぞれの年齢を書いていきます。

事前に用意した収支、資産、ライフイベントおよびその費用を書く(第二ステップ)

第二に、事前に用意した各種費用等を書いていきます。具体的には、「収入合計(A)」に毎月の手取り金額×12、「支出合計(B)」に毎月の支出金額×12を記載します。「年間収支(A-B)」にはこれら2つを差し引きした金額を記入します。

ライフイベントは「ライフイベント」の内容(お子さんの大学進学など)を記入し、その費用は「一時的な支出」に記載します。「貯蓄残高」には現状の資産額に「年間収支(A-B)」の金額を加えます。

翌年度分以降を記載(第三ステップ)

第三に、翌年以降も上記のように、それぞれの項目を記入していきます。そして、一番下の「貯蓄額」は「前年の貯蓄額」+「今年の貯蓄額」の合計を記入します。

キャッシュフロー表を書いたあとに大事なこと

ここまで書くだけでも、今の資産の現状と今後の見通しがクリアになって、将来のお金の計画が立てやすくライフプランを実行に移しやすくなります。

ただ、それと同じくらい大事なことがあります。それは、キャッシュフロー表の見直しです。つまり、実際に書いた後に実際のその通りになっているかの検証です。例えば、キャッシュフロー表を書いてみて年間の収支が黒字でも、1年後に再度確認してみたら赤字だったというケースも十分に考えられます。

その場合には家計の見直しを要します。その見直しは、①支出の削減、②収入の増加、③両親、勤務先の福利厚生、国・自治体からの援助等の3つの視点から考えることができます。

この点、最後の援助等の視点は盲点かもしれません。実際に様々な相談者様のお話を聞いていると、この点の情報不足だと感じることが多いです。

例えば、お子さんをこれから育てていく方であれば、自治体によっては子育て支援のサポート情報が見つかるかもしれませんし、なくても近隣の自治体にあるなら転居するという手段を取ることができます。

また、勤務先の福利厚生を調べたら病気のなった場合の公的保険以上のサポート制度があったり、スポーツジムなど今利用しているサービスの割引が見つかるといったこともあるかもしれません。

まとめ

キャッシュフロー表を見ると、記入する項目自体はたくさんあります。しかし、手順を確認してみるとシンプルです。1つ1つ整理しながら書いていけば、意外と簡単に表は完成するので、まだ書いたことのない方はぜひ一度やってみてください。

なお、作成がそれでも難しいと感じる、専門家に一度しっかり作ってもらいたい、という方に向けて作成するサービスも提供していますので、ご入用の方はお気軽にご連絡ください。